小規模企業共済

兵庫県明石市の税理士、吉村です。

今年も残り3か月ほどになりました。個人事業主の方は12月が期末になりますので、そろそろ令和3年の利益見込を計算する頃でしょうか。

本日は、節税&老後の資金確保に利用される小規模企業共済について、独自の解説も加えて説明します。

小規模企業共済の制度概要

小規模企業の役員や個人事業主のための積み立てによる退職金制度です。

個人事業主は、サラリーマンと異なり会社の退職金制度はありません。また、国民年金の加入のため老後の生活資金に不安のある方も多いのではないでしょうか。

現役時代から余剰資金があれば、老後の備えとして小規模企業共済を検討してみてはいかがでしょうか。

なお、制度詳細は、中小機構ホームページをご確認ください↓

小規模企業共済|小規模企業共済(中小機構) (smrj.go.jp)

◆掛金

毎月1,000円~70,000円まで500円単位で自由に設定可。

契約後の増額・減額可 但し、減額にはデメリットもあるので要注意!

前納可

◆共済金

退職・廃業等により受け取り。

受け取り方は、『一括』『分割』『一括と分割の併用』が選べます。

課税関係

1.掛金払込時

全額を小規模企業共済等掛金控除として、所得控除できます。

2.共済金受領時

(1)一括受領

退職所得として課税されます。(但し、65歳未満の任意解約の場合等は一時所得)

退職所得は、下記のように計算し、他の所得と分離して課税計算するため、税負担は軽くなります。

退職所得=(収入金額-退職所得控除額※)×1/2

※退職所得控除額

| 共済契約期間 | 退職所得控除額 |

| 20年以下 | 40万円×共済契約期間 |

| 20年超 | 800万円+70万円×(共済契約期間-20年) |

但し、iDeCoや他の退職金がある場合、受領する年には要注意!

これについては、後日のブログで説明します。

(2)分割受領

公的年金等に係る雑所得として課税されます。

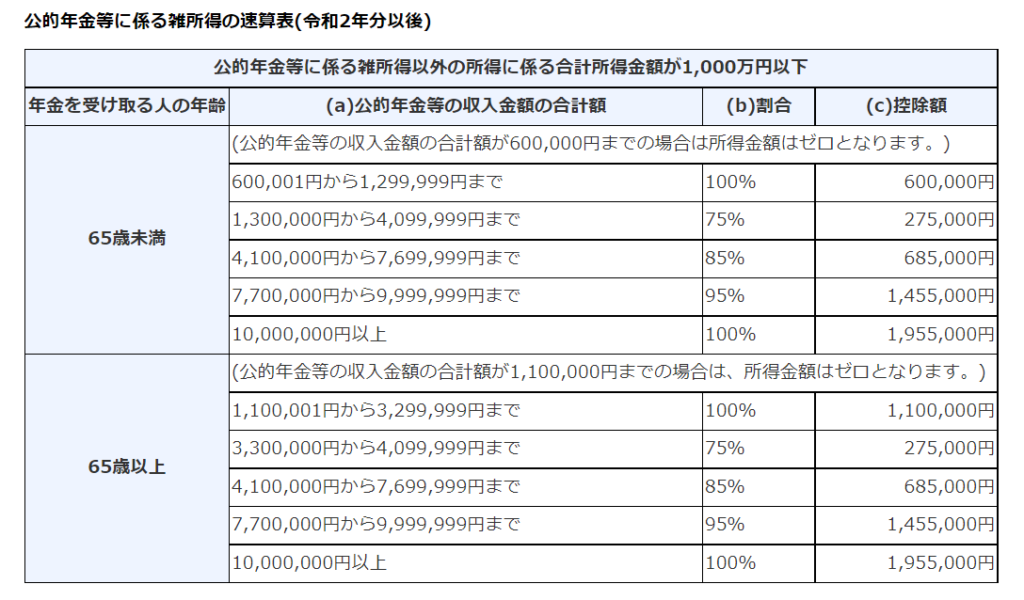

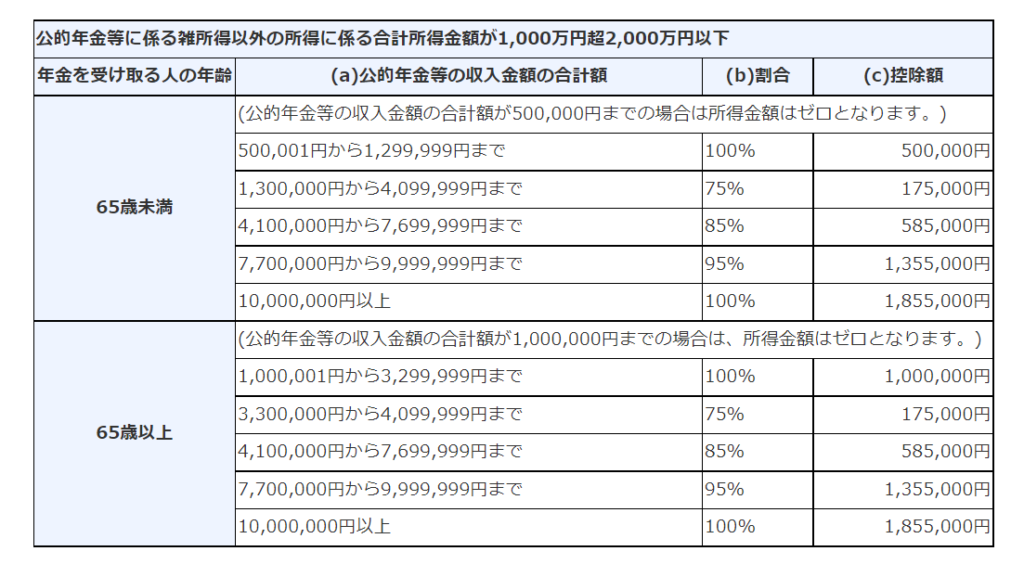

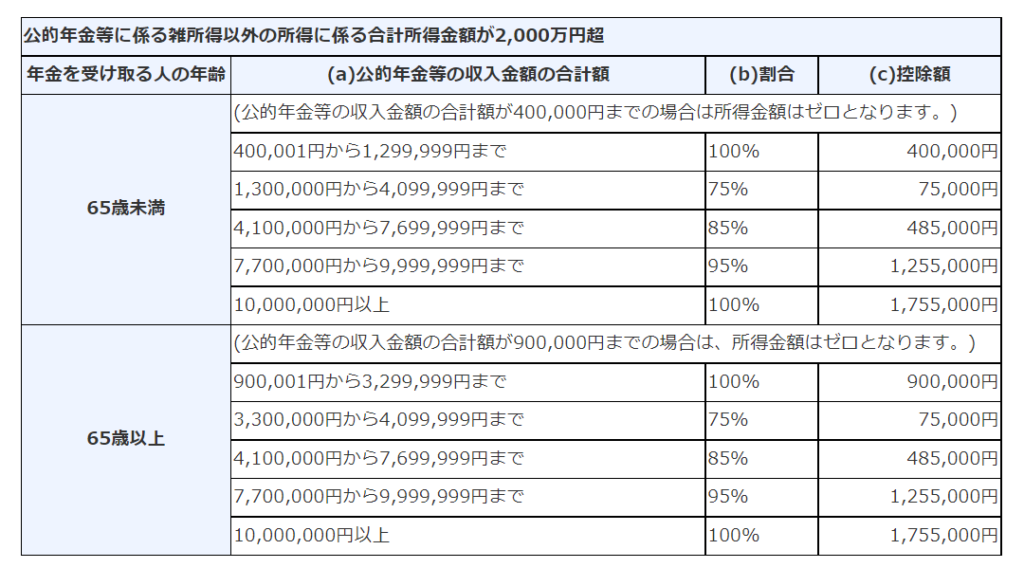

公的年金等に係る雑所得は、下記のように計算し、他の所得と合算して総合課税されます。

公的年金等に係る雑所得=公的年金等の収入金額の合計額(a)×割合(b)-控除額(c)

画像出典:国税庁ホームページ

【注意点】

1.減額、掛け止めは慎重に!

新型コロナウイルス等により業績悪化したため、資金繰りの観点から減額又は掛止めを検討することもありますが、減額や掛け止めを行った場合において、任意解約(65歳未満での解約、事業廃業等を除く)するときなど、受領金額が掛金総額を下回ります。

2.掛金納付月数が20年未満での任意解約も、受領金額が掛金総額を下回ります。

まとめ

本ブログに記載できたのは、ほんの一部です。

これ以外にも前納により、前納した年分の所得控除を大きくし、節税することも可能です。

35歳の方は、70歳まで残り半分です。老後の生活資金確保は、早めに検討して下さい。